Реализован документ передачи данных об удержанном НДФЛ в 1С:Бухгалтерию – Отражение удержанного НДФЛ в бухучете ( Зарплата – Бухучет ). Документ используется участниками эксперимента по единому налоговому платежу (ЕНП).

Участники эксперимента по ЕНП уплачивают налоги и взносы по общим реквизитам на специальный счет Федерального казначейства. ЕНП зачитывается в счет уплаты конкретных налогов и взносов по сданным декларациям, расчетам и уведомлениям. Зачет ЕПН в счет уплаты НДФЛ осуществляется на основании уведомления о перечисляемом за работников налоге.

Согласно п. 4 ст. 45.2 НК РФ уведомление представляется в ИФНС не позднее 5-го числа месяца, следующего за месяцем выплаты зарплаты и прочих доходов в пользу физлиц.

Отражение удержанного НДФЛ в бухучете содержит таблицу с суммами НДФЛ к перечислению в разрезе КБК, регистраций в ИФНС и сроков перечисления налога. Документ заполняется с отбором по сроку перечисления НДФЛ. Например, зарплату за июль выплатили в августе.

В этом случае удержанный налог попадает в документ за август.

Поддерживается заполнение нескольких документов за месяц: во второй документ помещаются данные как разность между полученными данными за период минус уже зарегистрированные данные.

При использовании обмена в формате Enterprise Data после синхронизации в 1С:Бухгалтерию загружается документ Сведения об удержанном НДФЛ ( Зарплата и кадры – НДФЛ ). Он идентичен документу Отражение удержанного НДФЛ в бухучете в ЗУП 3.1

Документ Сведения об удержанном НДФЛ не формирует проводок и движений по регистрам. Он используется в 1С:Бухгалтерии только для заполнения Уведомления об исчисленных суммах налогов по НДФЛ .

После загрузки Сведений об удержанном НДФЛ в 1С:Бухгалтерию в списке Задачи организации ( Главное – Задачи ) появляется новая задача – сформировать уведомление. В разделе Подготовка отчета сумма налога подтягивается из документа Сведения об удержанном НДФЛ .

- Самоучитель по 1С Бухгалтерии 8.3;

- Самоучитель по 1С ЗУП 8.3.

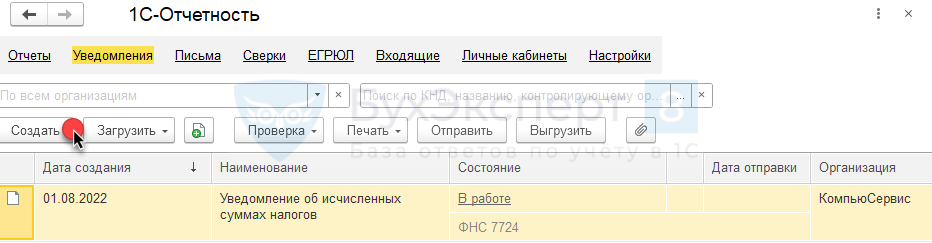

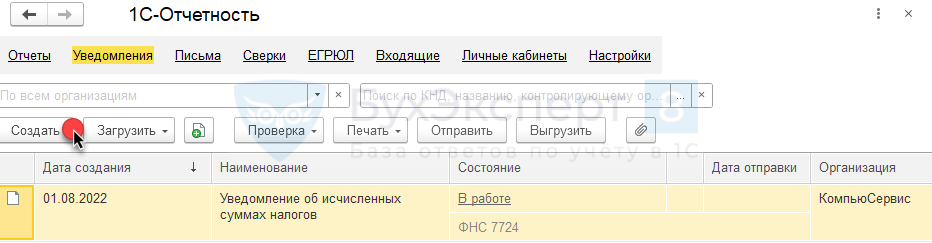

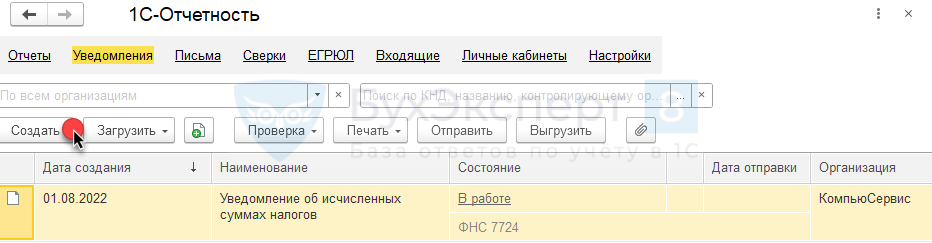

Создать Уведомление об исчисленных суммах налогов по НДФЛ можно двумя способами:

- в форме задачи по специальной ссылке в разделе Уведомление ;

- в разделе Отчетность – 1С-Отчетность – Регламентированная отчетность на вкладке Уведомления .

В табличной части Уведомления об исчисленных суммах налогов по НДФЛ содержится информация об удержанном налоге в разбивке по КБК, регистрациям и срокам перечисления.

При проведении Уведомления формируется проводка Дт 68.01 Кт 68.90 на сумму налога к перечислению – этой проводкой в 1С:Бухгалтерии регистрируется зачет ЕНП в счет уплаты НДФЛ.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Сводный режим выгрузки проводок в Бухгалтерию 3.0 (ЗУП 3.0.25).

- В ведомости не заполняется налог к перечислению после переноса данных из ЗУП 2.5 в ЗУП 3.1.

- Частичная выплата доходов и НДФЛ и отражение данных в отчетностиВ данной статье рассмотрим с какими особенностями работы ЗУП 3.

- Учет операции возврата НДФЛ в отчетности по НДФЛ (6-НДФЛ, 2-НДФЛ).

Как вернуть сотруднику излишне удержанный НДФЛ: оформление, бухучет и 6‑НДФЛ

Работодатель удерживает с доходов своих сотрудников НДФЛ и перечисляет его в бюджет. Иногда при подсчете этого налога бухгалтерия допускает ошибки, которые приводят к излишним удержаниям — в результате сотрудник недополучает доход.

Как вернуть НДФЛ сотруднику, отразить это в бухучете и заполнить 6-НДФЛ, разберем в статье пошагово.

- Шаг 1. Уведомляем сотрудника об излишне удержанном НДФЛ

- Шаг 2. Получаем заявление от сотрудника о возврате НДФЛ

- Шаг 3. Возвращаем излишне удержанный НДФЛ

- Шаг 4. Строим проводки в бухучете

- Шаг 5. Отражаем излишне удержанный НДФЛ в 6-НДФЛ

Шаг 1. Уведомляем сотрудника об излишне удержанном НДФЛ

Сообщите сотруднику о факте излишнего удержания НДФЛ с его доходов в течение 10 дней со дня обнаружения такого факта (абз. 2 п.1 ст. 231 НК РФ).

Уведомление нужно вручить сотруднику лично или направить по почте. Форма сообщения свободная, так как законодатель обязательный бланк такого извещения не устанавливает.

Шаг 2. Получаем заявление от сотрудника о возврате НДФЛ

В п. 1 ст. 231 НК РФ сказано, что налоговый агент возвращает излишне удержанный НДФЛ на основании письменного заявления работника. Если его нет, то НДФЛ можно не возвращать.

Подать заявление работник может в течение трех лет со дня уплаты НДФЛ (п. 7 ст. 78 НК РФ, Письмо Минфина от 01.03.2017 г. № 03-04-05/11548).

Сделать это можно как во время действия трудовых или гражданско-правовых отношений, так и после увольнения или прекращения действия договора ГПХ (Письмо Минфина РФ от 24.12.2012 г. № 03-04-05/6-1430).

Важно! Если работодатель уже отсутствует, сотрудник все равно может вернуть излишне уплаченный налог. Для этого достаточно обратиться с заявлением в ИФНС и сдать 3-НДФЛ по итогам года (абз. 10 п. 1 ст.

231 НК РФ).

Шаг 3. Возвращаем излишне удержанный НДФЛ

Срок для возврата лишнего НДФЛ — три месяца со дня получения заявления от сотрудника (абз. 3 п. 1 ст. 231 НК РФ).

За просрочку начисляются проценты по ключевой ставке ЦБ РФ, которая действовала в дни нарушения срока (абз. 5 п. 1 ст. 231 НК РФ).

Осуществить возврат НДФЛ можно одним из двух способов::

- за счет предстоящих платежей по налогу на доходы физлиц (абз.3 п. 1 ст. 231 НК РФ);

- за счет средств, возвращенных из бюджета (абз. 6 п. 1 ст. 231 НК РФ).

От выбранного способа зависит, придется ли вам обращаться в ИФНС.

Рассчитайте аванс и зарплату с учетом всех актуальных на сегодня показателей

Возврат за счет предстоящих платежей

Вернуть переплату можно за счет предстоящих платежей по НДФЛ в бюджет. Это может быть как НДФЛ за этого сотрудника, так и за других физлиц-налогоплательщиков (абз. 3 п. 1 ст.

231 НК РФ).

При этом налоговые ставки значения тоже не имеют. Излишне удержанный налог по ставке 13% можно вернуть за счет НДФЛ, удержанного по иным ставкам.

Уведомлять ФНС о возврате сотруднику излишне удержанного налога не нужно (Письмо Минфина РФ от 18.10.2013 г. № 03-04-06/43608). Однако все документы по возврату стоит сохранить.

Важно! Излишне удержанный с дивидендов НДФЛ нельзя зачесть в счет текущих или предстоящих платежей по НДФЛ, так как налог с дивидендов организация начисляет отдельно с каждой суммы. Поэтому переплату по налогу нужно вернуть на банковский счет учредителя.

Возврат за счет средств, возвращенных из бюджета

Этот способ можно использовать только в том случае, если предстоящих платежей по НДФЛ недостаточно, чтобы вернуть сотруднику деньги в течение трех месяцев.

Если вы выбрали этот вариант, то в течение 10 рабочих дней с момента получения от сотрудника письма о возврате, направьте в ИФНС заявление о возврате излишне уплаченной суммы (абз. 6 п. 1 ст. 231 НК РФ).

Возврат денег из налоговой происходит в соответствии со ст. 78 НК РФ. Подайте в инспекцию следующие документы:

- заявление по форме из Приложения № 8 к Приказу ФНС РФ от 14.02.2017 № ММВ-7-8/182@;

- выписку из регистров налогового учета о доходах сотрудника;

- документы, подтверждающие факт излишней уплаты налога: платежные поручения, бухгалтерские справки-расчеты, пояснения, ведомости и т.д.

Налоговая вернет излишнюю сумму НДФЛ налоговому агенту в течение месяца со дня получения всех документов (п. 6 ст. 78 НК РФ).

Работодатель может выплатить сотруднику деньги за свой счет и не дожидаться возврата из ИФНС (абз. 9 п. 1 ст. 231 НК РФ).

Важно! Вернуть НДФЛ наличными нельзя. Выплатить деньги следует на банковский счет сотрудника (абз.

4 п. 1 ст. 231 НК РФ). Это правило работает независимо от способа выдачи зарплаты: наличными или на карту.

Шаг 4. Строим проводки в бухучете

При перечислении излишне удержанного НДФЛ сформируйте следующие проводки.

| Дебет | Кредит | Описание |

|---|---|---|

| 70 | 68.НДФЛ | Сторнируем излишне удержанный НДФЛ |

| 70 | 51 | Перечисляем сотруднику излишне удержанный НДФЛ |

Если вы возвращали переплату из налоговой, то сумму, полученную из ИФНС, в состав доходов при расчете налога на прибыль не включайте.

Помните, что исправление ошибок в бухгалтерском учете, в том числе неверное исчисление НДФЛ, нужно исправлять по правилам ПБУ 22/2010.

Шаг 5. Отражаем излишне удержанный НДФЛ в 6-НДФЛ

Порядок отражения переплаты по НДФЛ зависит от того, когда вы нашли ошибку: в текущем или уже прошедшем квартале. В первом случае нужно просто подать 6-НДФЛ с указанием сумм излишне уплаченного налога, а во втором — сдать корректировку.

Бесплатно проверить 6-НДФЛ по контрольным соотношениям и сдать через интернет

Вариант 1 — Ошиблись и исправили в одном квартале

Заполняем 6-НДФЛ следующим образом:

- строки 020 и 022 — суммы фактически удержанного НДФЛ;

- строки 030 и 032 — фактически возвращенные суммы;

- строки 110–115 — правильно рассчитанные суммы доходов;

- строки 140–142 — правильную сумму исчисленного НДФЛ;

- строка 160 — сумма фактически удержанного НДФЛ;

- строка 180 — сумма НДФЛ, который был удержан излишне, за вычетом возвращенного налога;

- строка 190 — сумма НДФЛ, которую удалось вернуть с начала года.

Вариант 2 — Нашли ошибку после сдачи отчета

Сдайте уточненку по 6-НДФЛ за все периоды, по которым отчитались до обнаружения ошибки. Так, если ошибку нашли в феврале 2024 года, придется сдавать три уточненки по 6-НДФЛ: за первый квартал, полугодие и за 9 месяцев 2021 года (Письмо ФНС РФ от 21.07.2017 № БС-4-11/14329@).

Уточненку сдавайте следующим образом:

- строки 020 и 022 — суммы фактически удержанного НДФЛ;

- строки 110–115 — правильно рассчитанные суммы доходов;

- строки 140-142 — правильная сумму исчисленного НДФЛ;

- строка 160 — сумма фактически удержанного НДФЛ;

- строка 180 — «переплата» по НДФЛ, имеющаяся на последний день отчетного периода.

Как видите, Порядок заполнения корректировки аналогичен порядку заполнения первичной 6-НДФЛ.

В расчете за период, в котором НДФЛ вернули сотруднику, учтите следующие особенности:

- строки 030 и 032 — суммы возвращенного НДФЛ;

- строка 180 — «переплата» по НДФЛ за вычетом возвращенного налога;

- строка 190 — сумма НДФЛ, которую вы вернули с начала года.

10 вопросов про возврат (зачет) НДФЛ физическому лицу

Может получиться так, что ваша организация при выплате физлицу дохода удержала НДФЛ в большей, чем нужно, сумме. Как только ошибка обнаружена, вы, как налоговый агент, обязаны вернуть излишне удержанную сумму налога. В статье рассмотрим 10 ситуаций по возврату НДФЛ физическому лицу.

Как налоговому агенту вернуть переплату НДФЛ физическому лицу?

По общему правилу налоговый агент, излишне удержавший из дохода физического лица НДФЛ, обязан произвести возврат самостоятельно (п. 14 ст. 78, п. 1 ст. 231 НК РФ; п. 34 Постановления Пленума ВАС РФ от 30.07.2013 № 57). Правда, в отдельных случаях за возвратом излишне удержанного НДФЛ необходимо обращаться в налоговый орган (п.

1.1 ст. 231, ст. 231.1 НК РФ).

НДФЛ может быть удержан в излишней сумме из-за ошибки. Например, если работодатель предоставил сотруднику налоговый вычет не с начала года или исчислял налог по более высокой ставке, не учитывая приобретение статуса физическим лицом налогового резидента РФ.

Пошагово возврат излишне удержанной налоговым агентом суммы НДФЛ выглядит следующим образом:

Шаг 1: Для возврата излишне удержанного НДФЛ письменно сообщите работнику о том, что излишне удержали налог из его доходов. Сделайте это в течение 10 рабочих дней со дня, когда вы обнаружили ошибку (п. 1 ст. 231 НК РФ, Письмо Минфина от 16.05.2011 № 03-04-06/6-112 (п.

1)).

Шаг 2. Попросите от физического лица заявление в произвольной форме на возврат суммы НДФЛ. В заявлении обязательно должен быть указан банковский счет для перечисления денежных средств физическому лицу. Возврат переплаты производится работодателем только в безналичной форме (п. 1 ст.

231 НК РФ). Срок подачи заявления — три года с даты, когда работодатель перечислил в бюджет излишне удержанную сумму (п. 7 ст.

78 НК РФ).

Даже если сотрудник уже уволился, то бывший работодатель — налоговый агент все равно обязан вернуть переплату налога (Письма Минфина РФ от 29.12.2012 № 03-04-05/6-1460 и от 24.12.2012 № 03-04-05/6-1430).

Шаг 3. Перечислите излишне удержанную сумму НДФЛ на указанный в заявлении счет физического лица

Вернуть налог необходимо в течение 3 месяцев со дня получения заявления (Письмо Минфина РФ от 6.07.2016 № 03-04-10/39533). При нарушении данного срока работодателю-налоговому агенту придется выплатить проценты за каждый календарный день просрочки в размере ставки рефинансирования Банка России, действовавшей в дни такой просрочки (абз. 3, 5 п. 1 ст.

231 НК РФ).

По каждому физлицу, которому возвращен налог, излишне удержанный в прошлые годы, представьте в ИФНС корректирующую справку 2-НДФЛ (Разд. I Порядка заполнения справки 2-НДФЛ, Письма ФНС от 14.11.2016 № БС-4-11/21536@, от 26.10.2016 № БС-4-11/20366@).

Курсы повышения квалификации для бухгалтеров и главных бухгалтеров на ОСНО и УСН. Учтены все требования профстандарта «Бухгалтер». Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы.

Может ли налоговый агент вернуть налогоплательщику НДФЛ излишне удержанный другим налоговым агентом?

Налоговый кодекс не предусматривает такой возможности. Поэтому налоговый агент не вправе вернуть налогоплательщику НДФЛ, излишне удержанный другим налоговым агентом (Письмо Минфина России от 06.07.2016 № 03-04-10/39533). При смене места работы физическое лицо должно подать заявление о возврате излишне удержанного НДФЛ своему предыдущему работодателю.

При увольнении работник возвращает работодателю выплаченные отпускные за неотработанные дни. Что делать работодателю с уже удержанным и перечисленным НДФЛ?

При выплате работнику отпускных сумм организация исчисляет, удерживает и перечисляет НДФЛ с указанных сумм (ст. 209 и 226 НК РФ). То есть, суммы отпускных, выплаченные работнику, представляют собой его доход, с которого налоговым агентом должен удерживаться налог на доходы физических лиц ((Письмо от 30.10.2015 № 03-04-07/62635 (направлено для сведения и использования в работе Письмом ФНС РФ от 11.11.2015 № БС-4-11/19749@)).

Минфин указал: если работник возвращает работодателю фактически выплаченные ему ранее суммы отпускных, такие суммы не будут признаваться его доходом.

Удержанные и перечисленные в бюджет с начисленных работнику с указанных сумм отпускных суммы налога являются излишне уплаченными налоговым агентом. Соответственно, суммы налоговых обязательств работника по налогу на доходы физических лиц за налоговый период необходимо скорректировать. При этом у налогового агента — работодателя образуется переплата налога на доходы физических лиц.

Налоговый агент при выплате физическому лицу аванса по ГП договору удержал с него НДФЛ и перечислил налог в бюджет. Впоследствии договор был расторгнут. Как вернуть налог?

Возврат НДФЛ будет зависеть от того, какую сумму аванса возвращает физическое лицо. Вариантов всего два.

1 вариант: Если физическое лицо возвращает заказчику фактически полученную сумму аванса (т.е. аванс за вычетом НДФЛ, который удержал налоговый агент), то налоговый агент вправе обратиться в налоговую инспекцию с заявлением о возврате НДФЛ, перечисленного с указанного аванса, или о зачете суммы налога в счет предстоящих платежей по НДФЛ или иным налогам, погашения недоимки по иным налогам, задолженности по пеням и штрафам за налоговые правонарушения (Письмо Минфина РФ от 17.10.2012 № 03-04-05/10-1198).

2 вариант: Налогоплательщик возвращает налоговому агенту сумму аванса без уменьшения ее на НДФЛ. В случае расторжения договора гражданско-правового характера сумма излишне удержанного и перечисленного в бюджет налога с выплаченного по такому договору аванса подлежит возврату налоговым агентом на основании письменного заявления налогоплательщика в порядке, предусмотренном статьей 231 Кодекса (см. вопрос 1) (Письмо Минфина РФ от 26.05.2014 № 03-04-06/24982).

Налогоплательщик приобрёл статус налогового резидента РФ в течение года. Налоговый агент вследствие ошибки продолжал удерживать НДФЛ по ставке 30%. Как вернуть НДФЛ налогоплательщику?

В этом случае НДФЛ с доходов, полученных таким физическим лицом с начала налогового периода, необходимо пересчитать по ставке 13%. Пересчет производится по итогам года, в котором получен статус резидента (п. 1.1 ст.

231 НК РФ, Письмо Минфина РФ от 15.02.2016 № 03-04-06/7958). Поскольку до приобретения плательщиком данного статуса НДФЛ удерживался по ставке 30%, возникла переплата по налогу.

За возвратом излишне удержанного НДФЛ физическому лицу нужно обратиться по окончании года не к налоговому агенту, а в налоговую инспекцию, в которой он состоит на учете по месту жительства (месту пребывания). При этом нужно представить налоговую декларацию и документы, подтверждающие статус резидента (п. 1.1 ст.

231 НК РФ, Письмо Минфина от 30.12.2015 № ЗН-3-17/5083). Минфин пояснил, что у работодателя нет обязанности в такой ситуации переоформить и представить в инспекцию новую справку о полученных физическими лицами доходах с учетом перерасчета налога (Письмо Минфина РФ от 29.11.2012 № 03-04-06/6-335).

Резидент иностранного государства представил налоговому агенту подтверждение своего статуса после даты выплаты дохода, освобождаемого от налогообложения. Необходимо ли вернуть уже удержанный НДФЛ?

В качестве доказательства статуса налогового резидента иностранного государства физическое лицо вправе представить налоговому агенту подтверждающий документ (удостоверение личности или официальное подтверждение статуса иностранца). Если подтверждение статуса налогового резидента иностранного государства представлено физическим лицом налоговому агенту — источнику выплаты дохода после даты выплаты дохода, подлежащего освобождению от налогообложения на основании международного договора, и удержания налога с такого дохода, этот налоговый агент осуществляет возврат налога (Письмо Минфина России от 15.08.2016 № 03-04-06/47795).

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Налоговый агент обнаружил факт излишне удержанного НДФЛ с доходов сотрудника. Нужно ли ставить налоговую инспекцию в известность, что «излишек» возвращен?

Налоговому агенту по НДФЛ не нужно уведомлять налоговый орган о возврате излишне удержанного налога у сотрудника (Письмо ФНС РФ от 18.07.2016 № БС-4-11/12881@). ИФНС узнает об этом самостоятельно — из представленной компанией отчетности — в форме 6-НДФЛ (утв. Приказом ФНС от 14.10.2015 № ММВ-7-11/450@).

В строке 090 раздела 1 формы 6-НДФЛ отражается общая сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со статьей 231 Налогового кодекса, нарастающим итогом с начала налогового периода.

Напомним, что излишне удержанную сумму НДФЛ налоговый агент возвращает на основании письменного заявления, полученного от налогоплательщика (п. 1 ст. 231 НК) (см. вопрос 1). Вернуть «излишек» налоговый агент должен в течение трех месяцев с момента получения соответствующего заявления.

При этом возврат производится за счет сумм этого налога, подлежащих перечислению в бюджет, в счет предстоящих платежей как по указанному налогоплательщику, так и по иным налогоплательщикам, с доходов которых налоговый агент производит удержание такого налога.

Суммы НДФЛ, подлежащей перечислению в бюджет, недостаточно для возврата физическому лицу в трехмесячный срок после получения от него заявления. Что в этом случае делать налоговому агенту?

Такая ситуация может возникнуть в том случае, если уменьшился штат работников и величина рассчитанного налога невелика.

Налоговый агент должен обратиться в налоговый орган по месту учета с заявлением о возврате переплаты. Его форма утверждена Приказом ФНС от 14.02.2017 № ММВ-7-8/182@. Помимо заявления необходимо представить (абз.

8 п. 1 ст. 231 НК РФ):

- выписку из регистра налогового учета по НДФЛ за соответствующий налоговый период;

- документы, подтверждающие переплату (в частности, копии платежных поручений).

Указанные документы необходимо представить в инспекцию в течение 10 дней с момента получения заявления от физического лица (абз. 6, 8 п. 1 ст. 231 НК РФ).

После получения от организации заявления, инспекция может предложить провести совместную сверку расчетов по налогам (пеням, штрафам) (п. 3 ст. 78 НК РФ).

Лучше не спорить и сделать это, так как в этом случае ИФНС зачтет или вернет вам переплату только после подписания акта сверки (п. п. 3 — 6 ст. 78 НК РФ).

Налоговый орган принимает решение о зачете или об отказе в зачете сумм налога в течение 10 рабочих дней с момента обращения налогового агента (п. 6 ст. 6.1, абз. 2 п. 4 ст. 78 НК РФ).

О своем решении инспекция должна сообщить налоговому агенту в течение пяти рабочих дней после принятия решения (п. 6 ст. 6.1, п. 9 ст. 78 НК РФ).

Способ передачи такого сообщения руководителю организации, физическому лицу, их представителям установлен в п. 9 ст. 78 НК РФ. В случае положительного решения налоговый агент вправе зачесть излишне уплаченный НДФЛ в счет предстоящих платежей.

Кстати, налоговый агент вправе вернуть физическому лицу переплату по налогу из собственных средств, не дожидаясь ее возврата из бюджета (абз. 9 п. 1 ст. 231 НК РФ).

Может ли быть зачтена налоговому агенту в счет погашения недоимки по НДФЛ переплата, образовавшаяся у него как у налогоплательщика по другому федеральному налогу?

В Письме Минфина от 25.03.2016 № 03-02-07/1/19163 чиновники сделали вывод, что абз. 2 п. 1 ст. 78 Кодекса предусмотрена возможность зачета сумм излишне уплаченных федеральных налогов — по федеральным налогам, а также по пеням, начисленным по федеральным налогам. То есть, в Минфине признали, что сумма излишне уплаченного организацией налога на прибыль может быть зачтена в счет погашения недоимки по НДФЛ в соответствии со ст.

78 Кодекса. Кроме того, финансисты пришли к выводу, что правила, предусмотренные данной нормой, применяются в отношении налогоплательщиков и налоговых агентов.

В письме ФНС РФ от 06.02.2017 № ГД-4-8/2085@ инспекция указала на возможность зачета переплаты по федеральному налогу в счет погашения задолженности по НДФЛ налогового агента.

Несколько лет назад Минфин в Письме от 19.02.2010 № 03-02-07/1-69 делал совершенно противоположный вывод о том, что сумма излишне уплаченного организацией налога на прибыль не может быть зачтена налоговому агенту в счет погашения недоимки по НДФЛ.

Как мы видим, в связи с отсутствием четкой формулировки в законодательстве мнение контролирующих органов время от времени меняется. Поэтому можно дать совет налоговому агенту уточнить в своей инспекции, можно ли зачесть переплату по федеральному налогу в счет недоимки по НДФЛ.

Напомним, что для зачета «излишка» в налоговый орган нужно подать соответствующее заявление (подробнее см. предыдущий вопрос).

В какой срок можно вернуть (зачесть) переплату по НДФЛ?

Зачесть либо вернуть переплату по НДФЛ можно не позднее трех лет со дня перечисления налога в бюджет (п. п. 7, 14 ст. 78 НК РФ). Порядок действий организации — налогового агента зависит от причины, по которой образовалась переплата. Как вернуть (зачесть) НДФЛ, излишне удержанный у физлица и перечисленный в бюджет мы рассмотрели в вопросе 1.

Переплату по НДФЛ, возникшую по другим причинам, например из-за ошибки в платежном поручении, можно вернуть на расчетный счет в порядке, описанном в вопросе 8 (п. п. 1, 5, 14 ст. 78 НК РФ, Письма Минфина РФ от 16.09.2014 № 03-04-06/46268, ФНС РФ от 29.09.2014 № БС-4-11/19714@).

Как вернуть работнику излишне удержанный НДФЛ

Переплата по НДФЛ — что делать налоговому агенту? Ошибки в исчислении налога на доход физических лиц могут привести как к неудержанию платежа, так и к излишне уплаченной сумме. Как вернуть переплату по НДФЛ?

Расскажем в нашем материале.

Вам помогут документы и бланки:

- Переплата по НДФЛ: что делать?

- Ждем заявление от работника

- Пример

Переплата по НДФЛ: что делать?

Согласно п. 1 ст. 231 НК РФ суммы НДФЛ, излишне удержанные из доходов налогоплательщика, должны быть возвращены налоговым агентом.

В течение 10 рабочих дней с даты обнаружения переплаты работодатель обязан сообщить сотруднику о том, что сумма НДФЛ была излишне удержана, а также о размере самой суммы (п. 6 ст. 6.1, абз. 2 п. 1 ст. 231 НК РФ).

Сообщение составляется в произвольной форме, поскольку налоговым законодательством не предусмотрены конкретные способы его составления, и направляется налогоплательщику.

В 2024 году некоторые налоговые агенты могут столкнуться с ситуацией, когда им придется вернуть работнику НДФЛ с материальной выгоды за 2021 год. Как это сделать, налоговая служба пояснила здесь.

Образец сообщения об излишне удержанном НДФЛ можно скачать бесплатно по ссылке ниже:

Скачать бланк сообщения

Порядок направления такого сообщения должен быть предварительно согласован с получателем (письмо Минфина России от 16.05.2011 № 03-04-06/6-112, п. 1).

Отразить возврат излишне удержанного НДФЛ в 6-НДФЛ, 2-НДФЛ и бухгалтерском учете вам поможет Готовое решение от КонсультантПлюс. Получите бесплатный пробный доступ к системе и переходите в материал.

Ждем заявление от работника

Чтобы переплата была возвращена, налогоплательщик должен обратиться к налоговому агенту с соответствующим заявлением в письменной форме (п. 1 ст. 231 НК РФ, письмо Минфина России от 19.10.2012 № 03-04-05/10-1206).

Порядок его представления (на бумажном носителе или в электронной форме) вы вправе установить самостоятельно (письмо Минфина от 08.07.2019 № 03-04-06/51172).

Срок подачи заявления установлен п. 7 ст. 78 НК РФ и составляет 3 года со дня уплаты налога (письмо Минфина от 01.03.2017 № 03-04-05/11548). Если этот срок пропущен, возвращать налог налоговый агент не обязан.

В заявлении работнику необходимо указать реквизиты своего банковского счета, на который работодатель должен будет перечислить денежные средства, т. к. возврат переплаты осуществляется в безналичной форме (абз. 4 п. 1 ст. 231 НК РФ).

Важно! Подсказка от КонсультантПлюс

Утвержденной формы для такого заявления нет. Вы можете принять заявление от физлица, составленное им в свободной форме, либо предложить заполнить по вашему образцу.

Скачать готовый образец можно в КонсультантПлюс. Пробный доступ к системе предоставляется бесплатно.Пример

В. П. Смирнов является работником ООО «Апрель». В марте 2024 года ему была выдана материальная помощь в размере 2 000 руб., с января по февраль 2024 г. материальная помощь не начислялась и не выплачивалась. Бухгалтер по ошибке исчислила и удержала НДФЛ с материальной помощи.

На следующий день она обнаружила ошибку, пересчитала налог и определила сумму к возврату. В тот же день сотруднику сообщили о факте удержания и о размере налога, который организация обязана ему возвратить.

В. П. Смирнов должен написать заявление, чтобы ООО «Апрель» вернуло ему излишне удержанную сумму НДФЛ.

Возвращаем переплату

Итак, налоговый агент получил заявление налогоплательщика о возврате НДФЛ. Теперь в течение 3 месяцев он обязан вернуть излишне перечисленную сумму налога (абз. 3 п. 1 ст. 231 НК РФ).

Если не сделать этого в установленный законодательством срок, то кроме самого налога работодатель должен будет заплатить сотруднику проценты за нарушение сроков возврата денежных средств. Проценты начисляются за каждый календарный день просрочки, а процентная ставка принимается равной ставке рефинансирования ЦБ РФ, действовавшей на тот момент (абз. 5 п. 1 ст. 231 НК РФ).

Переплата по НДФЛ в 2020-2021 годах возвращается в аналогичном порядке.

Бухгалтеры нередко задаются вопросом: если возникла переплата по НДФЛ, то можно ли зачесть в счет текущих платежей по НДФЛ?

Ответ на данный вопрос дал Минфин РФ в письме от 05.12.2012 № 03-04-06/4-342. Вернуть налог можно за счет уменьшения в будущем сумм НДФЛ, исчисленного с доходов как самого налогоплательщика, у которого возникла переплата, так и остальных физических лиц, получающих доходы от этого налогового агента (абз. 3 п. 1 ст.

231 НК РФ). При этом не имеет значения ни вид дохода, выплачиваемого другим физическим лицам, ни налоговая ставка, применяемая к данным выплатам.

Пример возврата излишне удержанного НДФЛ за счет налога с доходов других лиц от КонсультантПлюс

В результате ошибки бухгалтера у работника организации А.А. Иванова за период январь — март был излишне удержан НДФЛ в общей сумме 4 000 руб.

За апрель А.А. Иванов получил заработную плату в размере 15 000 руб. НДФЛ в размере 1 950 руб. (15 000 руб. x 13%) с его заработной платы не удерживался.

Посмотреть пример полностью можно в КонсультантПлюс, получив тестовый доступ бесплатно.Если налоговый агент не в состоянии вернуть переплаченный НДФЛ в установленный срок, то ему следует обратиться в налоговую инспекцию с заявлением о возврате излишне уплаченной суммы налога в течение 10 дней с даты обращения к нему сотрудника (абз. 6, 8 п. 1 ст. 231 НК РФ). К заявлению прикладываются документы, подтверждающие факт переплаты, и выписка из регистра налогового учета за тот период, в котором она произошла.

При этом самому налогоплательщику подавать заявление на возврат налога во второй раз уже не нужно (письмо Минфина России от 16.05.2011 № 03-04-06/6-112, п. 2).

Следует отметить, что работодатель может не дожидаться возврата средств из бюджета, а вернуть переплату по НДФЛ за счет собственных средств (абз. 9 п. 1 ст. 231 НК РФ).

Итоги

Вернуть излишне удержанный у сотрудника НДФЛ налоговый агент обязан в течение 3-х месяцев с момента получения соотетствующего заявления от работника. Возврат можно осуществить только в безналичном порядке. Если средств на выплату не хватает, налоговый агент вправе запросить возврат средств из налоговой службы.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.